发表时间:2024-12-19 12:20:58 来源:铝合金系列

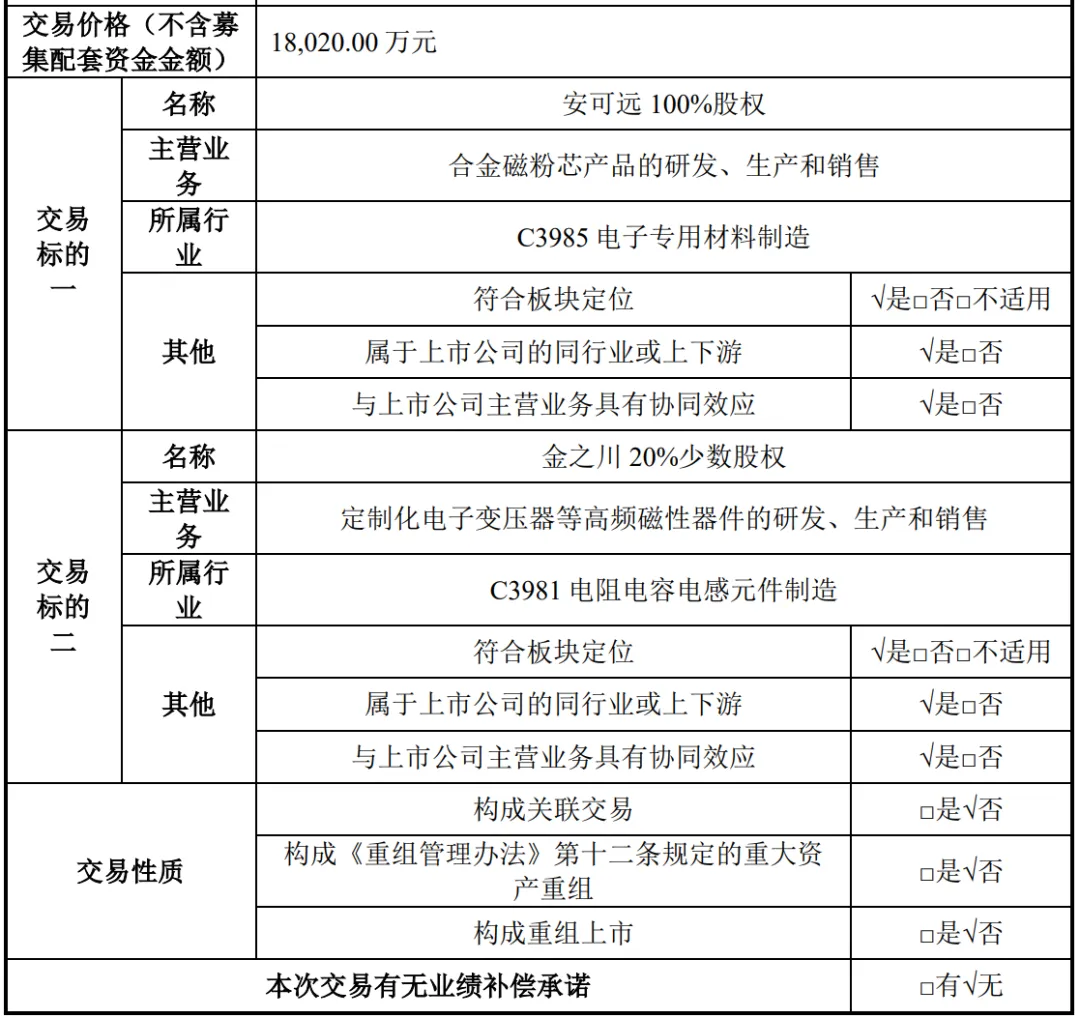

近期,麦捷科技(300319)拟通过发行股份及支付现金的方式购买张国庭、李君、王理平、刘国斌、李庐易、谢国富和安可远投资持有的安可远100.00%股权和王秋勇持有的金之川20.00%的少数股权;同时,拟向其他不超过35名特定投资者发行股份募集配套资金。

本次交易前,上市公司已持有金之川67.50%股权,本次交易完成后,安可远将成为上市公司全资子公司,上市公司将持有金之川87.50%的股权。重组方案概况如下:

本次交易前,上市公司的基本的产品包括本部研发生产的磁性元器件(含一体成型功率电感、绕线功率电感、叠层片式电感等)、射频元器件(含LTCC滤波器、SAW滤波器、BAW滤波器、射频前端模组等),子公司金之川研发生产的电子变压器以及子公司星源电子研发生产的LCM显示模组。合金磁粉芯是电感、电子变压器的核心原材料之一,承担着充磁及退磁的重要功能。安可远是国内能够规模化生产全系列铁硅合金软磁粉芯的主要厂家之一,其已拥有从铁硅、铁硅铝粉体研发制造、粉体绝缘到粉体成型的全合金磁粉芯的完整供应体系。

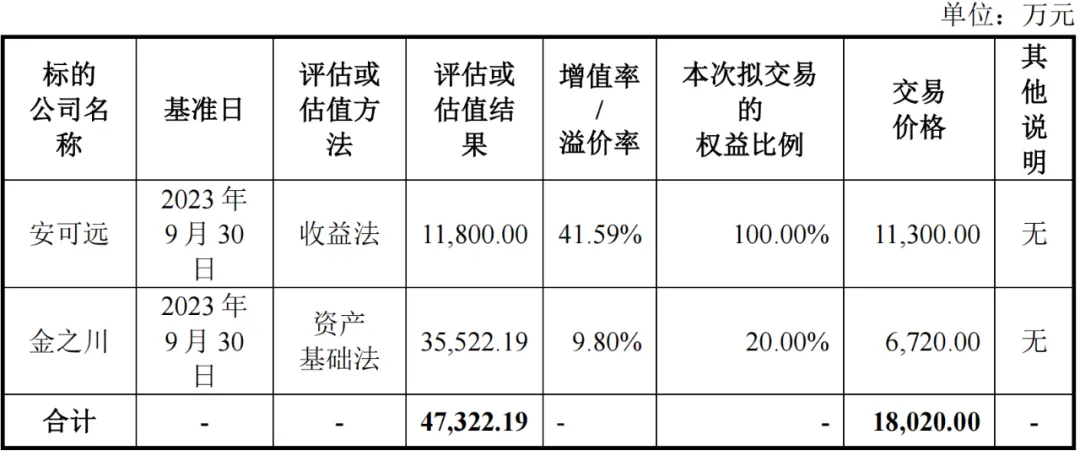

标的公司安可远、金之川以2023年9月30日为评估基准日100%股权的评估值分别为11,800.00万元、35,522.19万元,较评估基准日的合并报表归属于母企业所有者权益8,333.98万元、32,350.51万元,增值分别为3,466.02万元、3,171.68万元,增值率分别为41.59%、9.80%。

鉴于鹏信评估出具的以2023年9月30日为评估基准日的资产评定估计报告已超过一年有效期,鹏信评估以2024年3月31日为基准日,对标的公司安可远及金之川进行了加期评估,出具《加期评估报告》。本次加期评估中评估机构采用收益法和资产基础法两种评估方法对标的资产股东全部权益价值做评估,安可远以收益法的评估结果作为评估报告之评估结论,最终评估结果为:安可远的股东全部权益价值为11,340.00万元;金之川以资产基础法的评估结果作为评估报告之评估结论,最终评估结果为:金之川的股东全部权益价值为36,508.65万元,20%的少数股权对应的评价估计价格为7,301.73万元。

本次交易作价仍以2023年9月30日为基准日的评估结果为依据,交易作价不变。

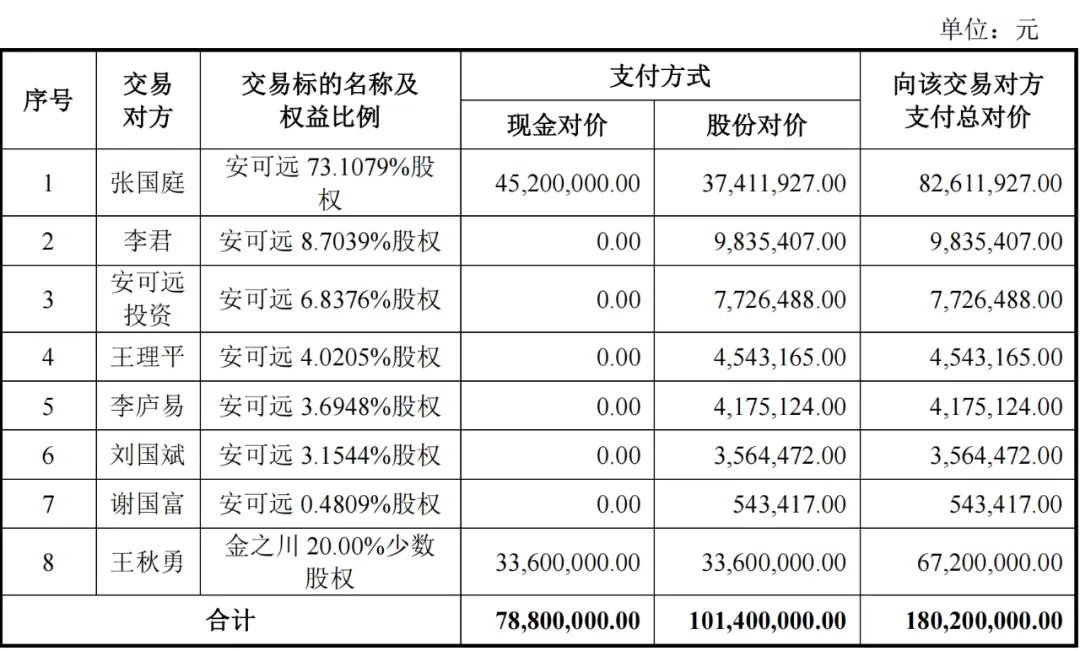

本次交易上市公司拟通过发行股份及支付现金方式,购买交易对方合计持有的安可远100%股权和金之川20.00%少数股权。同时,上市公司拟向不超过35名特定投资者发行股份募集配套资金,募集配套资金金额不超过本次交易中上市公司以发行股份购买资产的交易金额的100%。该次重组支付方式如下:

本次发行股份及支付现金购买资产包括购买交易对方合计持有的安可远100%股权和金之川20.00%少数股权,其中,发行股份及支付现金购买安可远100%股权的交易作价为11,300.00万元,其中60%的对价以发行股份的方式支付,40%的对价以现金方式支付;发行股份及支付现金购买金之川20.00%少数股权的交易作价为6,720.00万元,其中股份支付和现金支付的比例均为50%。本次交易合计交易作价为18,020.00万元,其中以现金支付7,880.00万元,其余部分以股份支付。

安可远的主营业务为铁硅铝、铁硅、铁镍等合金磁粉芯产品的研发、生产和销售,其基本的产品为合金磁粉芯,即电感元件的核心部件,主要涵盖铁硅铝、铁硅、超级铁硅铝、铁镍系列新产品,是高频电能变换设备中的核心元件。

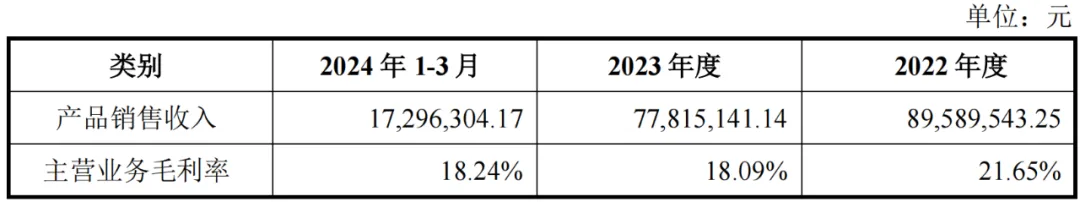

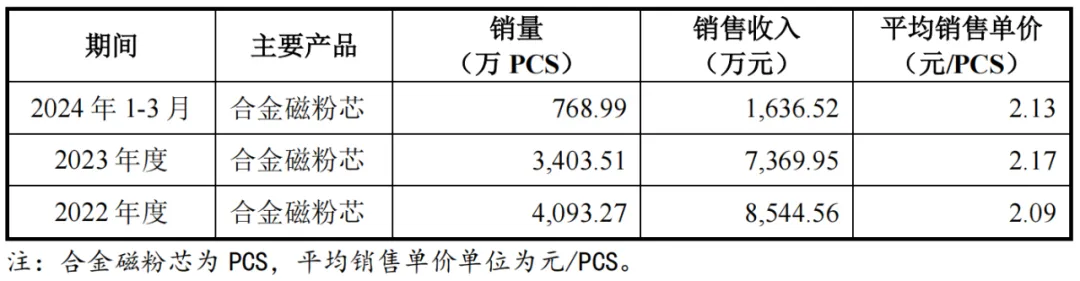

报告期各期,安可远净利润分别为-341.18万元、-937.16万元和-147.85万元,安可远持续亏损,产品营销售卖情况、主营业务毛利率水平如下:

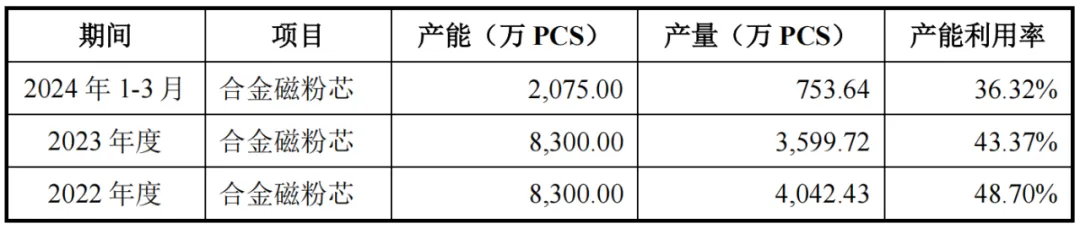

公司报告期内,营业收入分别是89,589,543.25元、77,815,141.14元、17,296,304.17元,公司销售规模比较小,受公司经营规模和市场议价能力的影响,其报告期内销售毛利率分别为21.65%、18.12%、18.86%,与同行业能够比上市公司平均销售毛利率25.27%、25.95%、23.90%相比相比来说较低。同时订单较为分散,导致生产效率较低(包括人力成本较高、设备利用率较低等),报告期内产能利用率尚处于较低水平,其产能潜力尚未释放,规模效应尚未凸显。

职工薪酬、折旧摊销及利息支出的固定成本占期间费用比率较高,营业毛利额不能覆盖销售、管理、研发、财务费用投入。

受公司产线不良、成品市场销路受限等影响,导致部分半成品、库存产品的可变现价值低于账面价值,报告期内存货跌价准备分别为280.38万元、340.18万元、54.53万元。综上,上述计提事项导致公司净利润进一步减少。

安可远经营规模较小,在日常采购中,议价能力偏弱,加之对客户存在3-7个月不等的账期,日常经营活动需要投入较多的资金进行周转,而公司作为非上市公司融资困难,融资渠道有限,在日常经营过程中资金流转存在很多压力,一定要通过关联股东借款的形式解决日常资金需求,报告期内安可远财务费用利息支出分别为333.63万元、222.90万元、59.00万元,高额利息支出导致公司进一步亏损。

安可远最近三年主营业务未出现重大变化。报告期内,安可远基本的产品合金磁粉芯销量、出售的收益及平均销售单价情况如下:

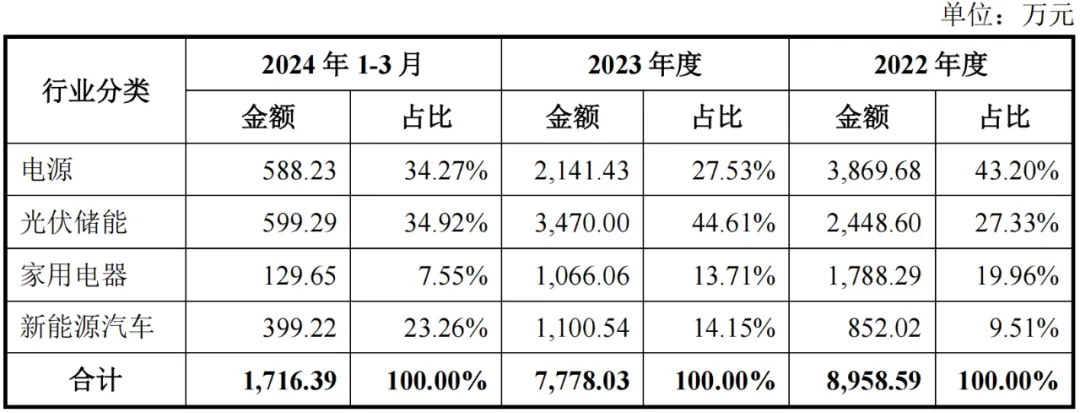

2023年度、2024年1-3月,安可远基本的产品合金磁粉芯平均销售单价的变动比率分别是3.61%、-1.72%,波动较小。报告期各期,安可远基本的产品销售收入分别为8,958.59万元、7,778.03万元以及1,716.39万元,安可远出售的收益呈一定下滑趋势,主要系合金磁粉芯市场竞争较为激烈,并向头部企业集中,安可远市场份额受挤压。

安可远报告期内收入下降主要为安可远业务结构调整,家用电器业务对资金需求较大,且整体利润率相对较低,故安可远主动减少了家用电器业务导致报告期收入下降。光伏行业景气度下降影响,公司2024年1-3月光伏收入占比较2023年有所降低,上述原因符合企业的经营战略和行业经济现状变化,报告期内收入持续下降具备合理性。

安可远2024年度预测收入9,712.62万元,从细分行业划分来看,收入主要是以电源行业为主,新能源汽车与家用电器为辅。公司业绩预测快速增长,主要是基于对电源行业的快速增长预测,光伏储能行业目前市场需求呈现下降趋势,安可远产品未重点集中于光伏储能行业。

结合2024年收入预测及订单情况,目前市场前景可观,总体光伏储能相关业务占比不大,预计光伏储能行业下行情况对安可远影响较小。

报告期内,安可远合金磁粉芯的产能利用率较低,主要原因是安可远采取“以销定产”为主,同时预测客户需求及市场供应情况予以备货的生产模式,客户的需求对公司的产能利用有较大影响。安可远的客户较为分散,并且订单规模相对较小,订购产品的规格型号较多,加之近两年定制化订单增加,切机频繁及产线参数调整时间拉长。安可远总体销售规模与同行业上市相比差距较大,因此报告期各期,安可远在生产中无法充分利用自身的产能进行生产,产能利用率较低。

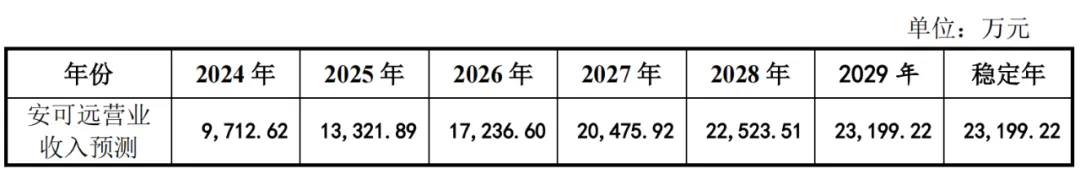

资产评估机构结合本次交易对安可远的影响、安可远自身的增长能力对安可远未来收入情况进行预测,2023年10月1日至2028年12月31日,共计5.25年为安可远快速增长阶段,2028年以后稳定。安可远未来收入预测的具体情况如下表:

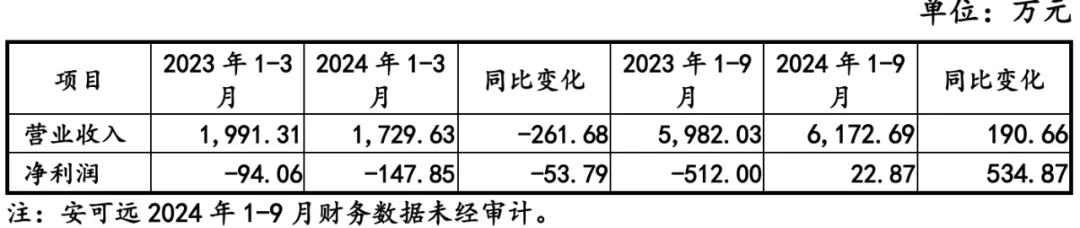

2024年1-3月,安可远收入同比减少261.68万元,净利润同比减少53.79万元。

2024年1-9月,安可远收入同比增加190.66万元,净利润同比增加534.87万元。

三、安可远2016年三次增资过程中均存在股权实际变动情况与工商变更登记不符的情形

根据安可远提供的工商底档资料、对安可远相关股东的访谈,安可远2016年6月、9月、11月三次增资的工商登记情况以及实际变动情况及产生差异的原因具体如下:

2016年三次增资主要系引进外部投资者张国庭(部分由龚雲鹏代持)、侯卫东、刘国斌、李庐易、前海高平(侯卫东实际控制)以及其他外部投资者,刘国斌、李庐易、前海高平在2016年6月的工商登记中未显名,但已在2016年9月、11月股权调整中体现,2016年9月及2016年11月两次股权变动过程中,均存在对张国庭(部分由龚雲鹏代持)、侯卫东、刘国斌、李庐易、前海高平的股权调整。2016年11月的工商变更登记中载明的股东及股权结构为彼时各股东确认的其持有安可远的股权份额及股权比例。

对于2016年6月,安可远的第二次增资,侯卫东、张国庭、刘国斌等与时任安可远经营管理层(主要包括王成、王理平等)协商以5,000万元估值作为入股定价依据,主要系基于2016年年初安可远的净资产以及当时光伏行业发展处于低谷期的考虑。根据对张国庭、侯卫东、刘国斌、李庐易的访谈,上述股东均表示在2016年入股安可远时通过与时任实际控制人王成进行协商,仅确定投资金额、投资价格以及对应安可远的股权比例,并未明确工商变更的过程及内容。根据对张国庭、侯卫东的访谈,张国庭、侯卫东获取安可远股份的支付体现为两种方式,一种为相关款项直接支付给王成、李君,一种为相关款项支付至安可远。同时,由于张国庭、侯卫东与王成、李君等有较多合作以及其他项目投资,因此相关的款项由各方协商进行相互抵充,具体为:侯卫东、张国庭剩余股权对应款项分别转让给王成、李君,由于王成、李君、侯卫东、张国庭、刘国斌、李庐易亦有其他项目合作,如惠州市运泰实业有限公司是由刘国斌、张国庭、李庐易、王成等共同持股,历史上李君曾持股;李君曾实际控制的惠州百鑫和泰电子有限公司(以下简称“百鑫和泰”)也曾被刘国斌等看好,协商进行入股,只是未在工商变更中体现。因此,侯卫东、张国庭等受让王成、李君股权的部分则是通过现金、合作项目上的价款往来相互抵充等方式完成支付。

2016年下半年,考虑到行业发展趋势渐好,安可远拟启动新三板挂牌计划。同时由于公司需要资金发展,因此与各投资者协商按照估值2亿估值定价,各投资者亦接受相关的价格,具有合理性。

2016年11月增资过程中存在三种情况:①王成、李君、侯卫东、袁成、侯卫东、李庐易、前海高平(实际由侯卫东控制)、张国庭、刘国斌、龚雲鹏(实际代张国庭持股)存在股权调整,由于安可远拟在三板挂牌而对当时的股权进行调整,明确各方在安可远的持股情况;②张中科、张小勇等人按照估值2亿入股;③孙小伟代孙毅持股,基于2016年安可远拟在新三板挂牌的情况,安可远拟聘任孙毅为公司董事会秘书,因此给予其股权激励,价格低于其他外部投资者。

对于安可远2016年三次股权变动的情况,根据对上述股东的访谈,安可远存在进行股权调整,但在工商上体现为增资的情形,亦存在以1亿及2亿估值(对应增资价格5元/出资额、10元/出资额)对安可远增资的情形。

金之川的主要产品为电子变压器,广泛应用于通信基站、光通信设备、移动通讯终端、高性能低功耗多核高端服务器等新一代信息技术和光伏逆变器、新能源汽车、充电桩等新兴领域。

2017年9月,麦捷科技以现金方式收购金之川67.5%的股权。收购前,李红雨持有金之川55%股权,成都金蔓持有金之川25%股权,王秋勇持有金之川20%股权。为取得金之川的控制权,同时为了保持金之川经营管理层的稳定,麦捷科技与李红雨、成都金蔓达成一致,由麦捷科技收购李红雨持有金之川55%的股权、收购成都金蔓持有金之川12.5%的股权,该次收购完成后,麦捷科技持有金之川67.5%的股权。

2023年,麦捷科技出于整合业务体系、提升协同效应、提高盈利能力等因素的考虑,计划进一步增强对金之川的控制,因此与少数股东进行协商,拟收购剩余股权,实施本次交易。

麦捷科技目前已持有金之川67.50%的股权,金之川是其重要子公司,本次收购完成后,麦捷科技将持有金之川87.50%的股权。

2022年度和2023年度,金之川营业收入分别是54,729.73万元和46,753.25万元;净利润分别为5,560.04万元和3,072.85万元。本次收购的少数股东的股权比例为20.00%,归属于该少数股东的损益分别为1,112.01万元和614.57万元,如将上述少数股东权益收购,少数股东损益将增厚上市公司净利润。

2023年4月,成都金蔓进行拆伙,原成都金蔓合伙人间接持股转为直接持股。2023年5月,上市公司向金之川其余股东就收购剩余股权进行协商,确认、收集并统计了上述所有股东关于本次股权收购的初步意向。除王秋勇外,金之川其余主要股东出于对金之川业绩长期看好的考虑,认为本次交易的预估对价低于预期,主动放弃参与本次交易。由于上述自然人股东中拟参与本次交易的股东持股比例较低,上市公司决定不收购上述自然人股东合计持有的金之川12.5%的股权。

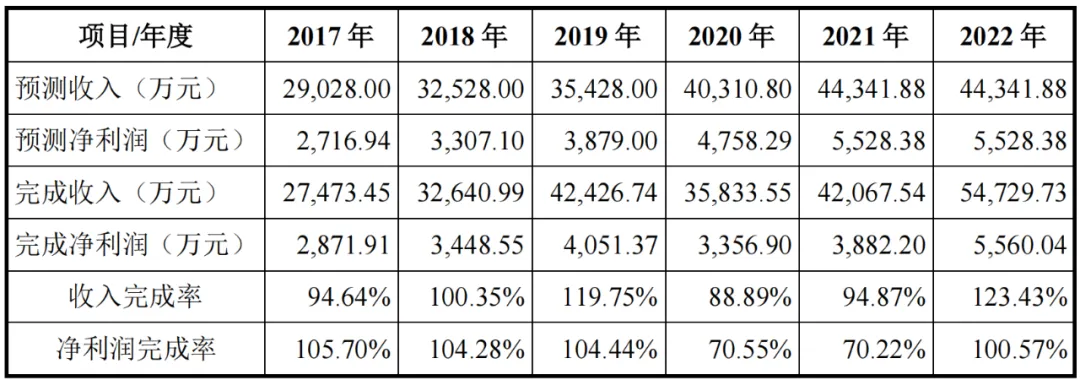

2017年,上市公司收购金之川67.5%股权,结合收购时点评估报告盈利预测数据及实际完成数据对比如下:

综上,金之川前次收购预测期2017-2019年(亦为业绩对赌期)业绩实际完成情况与预测基本一致;2020、2021年业绩未完成,营业收入完成率分别为88.89%、94.87%,净利润完成率分别为70.55%、70.22%。2020年、2021年业绩未完成主要是全球经济面临下行,同时国内经济面临需求收缩,消费和投资增势减弱,整体经济发展预期转弱,消费降低导致金之川下游消费电子行业整体行情下行。同时金之川主要客户海外市场订单量减少,导致2020、2021年实际完成业绩不及预期。

2022年度为金之川2017年收购预测的稳定年,2022年度数据按收购预测2021年度数据确认。根据2022年度实际经营数据,2022年度金之川收入完成情况较好,净利润完成率与预测基本一致。

此外,金之川的客户集中度较高,2022年、2023年前五大客户的销售额占总销售额的比例均超过85%,金之川的经营业绩较大程度的依赖于主要客户。

安可远2023年实现营业收入与预测营业收入相差340.81万元,实现净利润与预测净利润相差332.61万元。

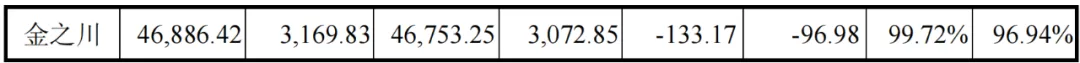

金之川2023年实现营业收入与预测营业收入相差133.17万元,实现净利润与预测净利润相差96.98万元。

综上,安可远收入完成率在95%以上,收入实现情况较评估预测情况相比不存在实质性差异,净利润完成率存在一定差异,差异原因:

1、安可远收入规模总体不大,成本费用变动对净利润影响的绝对数较大,导致利润完成率偏差较大。近年来,合金磁粉芯行业的竞争格局日益激烈,行业内主要企业通过技术创新、品质提升、市场拓展等手段,不断提升自身的核心竞争力。在此背景下,安可远为了实现与麦捷科技的协同,开发新的客户,在2023年第四季度加大了对研发的投入,以推出符合客户需求的新产品,导致成本费用增加。

2、安可远下游光伏行业产能快速增加,光伏行业竞争激烈;新能源汽车及充电桩、通讯及服务器电源领域快速增长,合金磁粉芯行业竞争加剧。安可远在行业内总体规模偏小,竞争能力不足导致2023年总体订单量减少,订单价格下降。同时由于公司用于家用电器行业的相关产品对资金需求较大,且整体利润率相对较低,安可远主动降低了家用电器相关业务规模,导致整体收入规模有所收缩。

3、安可远2023年收入规模较2022年降低,而公司生产人员的薪酬、折旧摊销等固定成本占比较高。由于收入规模、产量的下降,叠加原材料等成本上升,安可远单位产品的成本随之上升,导致毛利率有所下降。同时,安可远其他运营成本的增加,导致亏损金额增加。

金之川2023年收入完成率为99.72%,净利润完成率为96.94%,实际业绩实现情况与评估预测不存在较大差异。

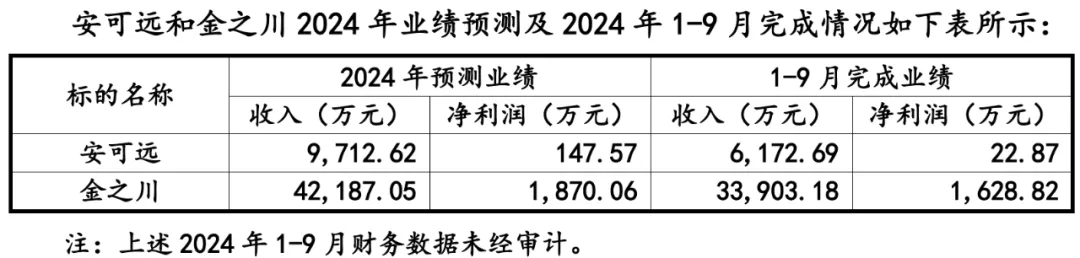

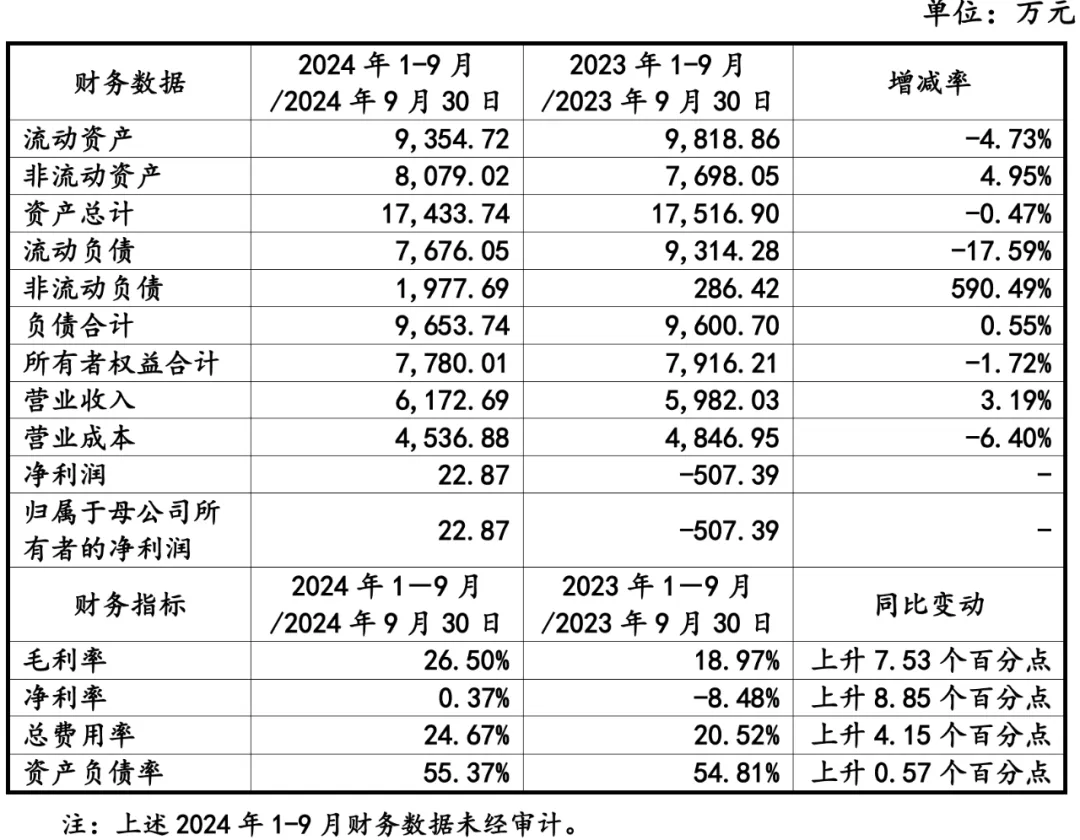

根据业绩预测,安可远2024年预计实现收入9,712.62万元,净利润147.57万元。2024年1-9月,安可远已实现盈利,实现收入6,172.69万元、净利润22.87万元,经营情况已总体向好变化,结合三季度月度经营情况和截至本回复报告出具日在手业务订单及交付情况,预计第四季度可以完成2024年全年预测。

安可远2024年1-9月毛利率较去年同期增加7.53个百分点,增长幅度较大,主要有以下原因:(1)毛利率较高的新能源汽车领域业务订单起量。截至9月底,安可远与东莞市鸿技电子有限公司的出售的收益已达814.01万元,较去年全年增长13.03%,但分摊至生产成本的摊销折旧保持不变,且因产品用量以及工艺改善毛利率较高,从而带动综合毛利率提升;(2)2024年6月开始,安可远接单量大幅增加。7月-9月,出货量大幅上升,使得收入同比增加3.19%,从而摊薄固定成本。(3)麦捷科技研发团队介入安可远,对其生产工艺、生产设备进行升级,经过尝试与验证,2024年3季度开始已经可以将制粉过程产生的细粉有效再利用。2024年7-9月共消耗了82.09吨细粉,此部分细粉价值约106万元,细粉的有效再利用不仅降低了安可远生产成本,还降低了其库存压力,为安可远提供了毛利增长点。(4)上市公司对安可远管理等多个方面进行指导,安可远存货管理能力增强,有效消耗了部分长库龄库存粉料,综合成本有所降低。总体来看,安可远2024年1-9月各项指标与去年同期相比较为平稳,随着上市公司对安可远生产组织管理的优化、客户的不断导入,安可远的经营业绩将进一步提升。

金之川2024年1-9月实现营业收入与预测营业收入及实现净利润与预测净利润总体完成情况较好,结合第三季度业绩,预计第四季度可以完成2024年全年预测。

安可远2023年度实际业绩实现情况与评估预测存在一定差别,本次就评估基准日后经营不及预期情况与交易对手方协商确认调整交易对价500万元,调整后的交易对价为11,300.00万元,调整后的交易对价考虑了未实现预测损益的影响。

金之川2023年的实际业绩实现情况与评估预测不存在比较大差异,金之川最终交易对价为按资产基础法结果确定,故对本次交易对价不存在影响。